- 2 novembre 2017

- Non classé

- Sans Commentaires

Lors d’une demande de crédit immobilier, l’établissement prêteur exige généralement une assurance pour être protégé de l’impossibilité de remboursement de l’emprunteur en cas de décès ou de problèmes comme l’invalidité ou l’arrêt de travail. Toutefois, l’assurance emprunteur n’est pas obligatoire lors d’un prêt immobilier. Il est tout à fait possible d’obtenir un prêt sans assurance, néanmoins il faut proposer d’autres garanties.

L’assurance de prêt immobilier n’est pas obligatoire

Théoriquement, l’assurance pour un crédit immobilier n’est pas obligatoire, cependant d’un point de vue pratique, elle l’est, car la plupart des banques l’exigent afin d’être protégées du non-remboursement en cas de problème touchant l’emprunteur. Ainsi, sans assurance, il est souvent difficile de décrocher un prêt. Dans certains cas, les établissements prêteurs acceptent d’autres formes de garantie, autre que l’assurance, comme le nantissement d’une clause d’assurance vie ou d’une hypothèque.

Théoriquement, l’assurance pour un crédit immobilier n’est pas obligatoire, cependant d’un point de vue pratique, elle l’est, car la plupart des banques l’exigent afin d’être protégées du non-remboursement en cas de problème touchant l’emprunteur. Ainsi, sans assurance, il est souvent difficile de décrocher un prêt. Dans certains cas, les établissements prêteurs acceptent d’autres formes de garantie, autre que l’assurance, comme le nantissement d’une clause d’assurance vie ou d’une hypothèque.

Quelles sont les garanties nécessaires et celles qui sont facultatives lors d’un prêt immobilier ?

En général, pour décrocher un crédit immobilier, vous devez adhérer à une assurance prêt immobilier qui peut comprendre plusieurs garanties. Les garanties exigées par les établissements prêteurs pour un achat de bien immobilier locatif sont habituellement faibles par rapport à un achat résidentiel, puisqu’ils savent qu’en cas de problème, les loyers peuvent couvrir le capital restant dû. Dans tous les cas, les garanties obligatoires sont la garantie décès et la garantie PTIA. En cas d’achat résidentiel, la garantie invalidité permanente totale et la garantie arrêt de travail s’ajoutent aux deux précédentes. En revanche, la couverture invalidité permanente partielle (IPP) et la couverture perte d’emploi sont généralement facultatives. À noter que plus les garanties sont nombreuses, plus le prix de l’assurance augmente.

Est-on obligé d’accepter l’assurance proposée par le prêteur ?

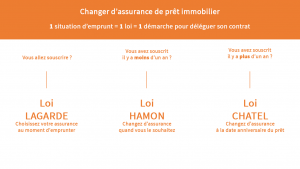

Depuis l’apparition de la loi Lagarde en 2010, chaque emprunteur a le droit de choisir son assurance, donc de refuser celle qui est proposée par le prêteur. Pour avoir un meilleur prix pour une meilleure couverture, n’hésitez donc pas à faire jouer la concurrence. Comparez les offres en commençant par demander par exemple un devis d’assurance de prêt immobilier sur https://www.assurandme.fr. Il convient enfin de noter que l’assurance choisie devra avoir le même niveau de couverture que celle fournie par le prêteur.

Depuis l’apparition de la loi Lagarde en 2010, chaque emprunteur a le droit de choisir son assurance, donc de refuser celle qui est proposée par le prêteur. Pour avoir un meilleur prix pour une meilleure couverture, n’hésitez donc pas à faire jouer la concurrence. Comparez les offres en commençant par demander par exemple un devis d’assurance de prêt immobilier sur https://www.assurandme.fr. Il convient enfin de noter que l’assurance choisie devra avoir le même niveau de couverture que celle fournie par le prêteur.

Sans Commentaires